Waardecreatie voor uw onderneming: buy and build

Waardecreatie door middel van M&A

In de huidige omstandigheden kan een goede uitvoering van een M&A-strategie tot waardecreatie leiden. Ondernemingen die een actieve overnamestrategie ten uitvoer brengen, hanteren een zogenaamde ‘buy and build’-strategie. Dat dit tot significante waardecreatie kan leiden, blijkt uit de opkomst en het succes van investeringsmaatschappijen de afgelopen decennia. Een ‘buy and build’-strategie vormt bij de meeste participaties van investeringsmaatschappijen het belangrijkste onderdeel van de groeistrategie. Overnames kunnen op verschillende manieren tot waardecreatie leiden. Wij lichten hieronder twee manieren uit:

Synergiën

Synergiën kunnen ontstaan, indien goed uitgevoerd, door het samenvoegen van twee ondernemingen. Dit kan leiden tot winst en waardecreatie, waardoor de waarde van twee ondernemingen samengevoegd groter is dan wanneer zij zelfstandig opereren. Men kan hierbij bijvoorbeeld denken aan lagere inkoopkosten, gezamenlijke productontwikkeling of verbeterde efficiency op bijvoorbeeld de financiële of HR-afdeling.

Multiple arbitrage

Bij multiple arbitrage wordt waarde gecreëerd zonder dat daarvoor operationele verbeteringen doorgevoerd hoeven te worden. Normaal gesproken komt in een bieding de prijs tot stand door de EBITDA van een onderneming te vermenigvuldigen met een multiple. In geval van twee verder vergelijkbare ondernemingen kan over het algemeen worden gesteld dat de grotere van de twee voor een hogere multiple wordt verkocht. Hierover schreven wij eerder al een artikel.

Voorbeeld:

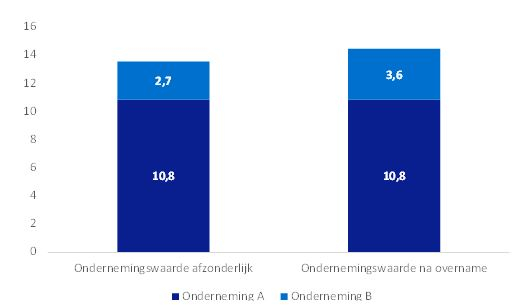

In dit voorbeeld heeft onderneming A een EBITDA van € 1,8 miljoen gerealiseerd en is zij recentelijk voor multiple 6 x EBITDA gekocht door een investeerder.

Onderneming B is een kleinere branchegenoot van onderneming A en heeft een EBITDA van € 0,6 miljoen en wordt tegen een multiple 4,5 x EBITDA gekocht door onderneming A. Onderneming A koopt onderneming B voor een ondernemingswaarde van 0,6 x 4,5 = € 2,7 miljoen.

Als vervolgens onderneming A (na overname van onderneming B) wederom wordt verkocht voor 6 x EBITDA = € 14,4 miljoen heeft de aandeelhouder van onderneming A € 0,9 miljoen aan waarde gecreëerd via multiple arbitrage. De EBITDA die onderneming B heeft toegevoegd aan onderneming A wordt namelijk voor multiple 6 verkocht in plaats van de oorspronkelijke multiple 4,5.

Afbeelding 1: Multiple arbitrage

Een goed begin is het halve werk

Vaak begint het tot uitvoering brengen van de strategie door een bepaalde groeidoelstelling voor ogen te hebben. Het kan helpen deze te formuleren in een strategisch plan. Hierbij is het ook van belang alvast een strategie voor na de transactie te formuleren. Een groot gedeelte van de overnames wordt geen succes vanwege mislukte samenwerking en integratie na het ondertekenen van de koopovereenkomst. Om dit te voorkomen raden wij aan een 100-dagen-plan op te stellen. Hierin wordt concreet beschreven hoe de integratie er de eerste 100 dagen na de overname uitziet.

Identificeren van interessante ondernemingen

Vervolgens is het van belang om het landschap van de betreffende sector waar men in wil groeien goed in kaart te brengen. Voor een ondernemer met ervaring in de betreffende sector zal dit eenvoudiger zijn dan voor een nieuwkomer. Het is gebruikelijk dat uit deze marktscan een longlist volgt waarop potentiële ‘targets’ opgenomen zijn. Hierbij dient nagegaan te worden of de geïdentificeerde ondernemingen goed passen bij de kopende onderneming. Beoogde synergiën moeten daadwerkelijk behaald kunnen worden en voor multiple arbitrage zullen ondernemingen ook waarde moeten toevoegen aan de groep. Zaken als overeenkomende bedrijfsculturen spelen hierin een belangrijke rol. Goede communicatie met personeel, klanten en leveranciers is daarnaast ook van belang om een overname te laten slagen.

De marktbenadering

Zodra duidelijk is welke partijen geschikte kandidaten zijn, kunnen deze benaderd worden. Het kan zijn dat de aandeelhouders elkaar al kennen waardoor er eenvoudig contact gelegd kan worden. Het komt ook regelmatig voor dat wij een aandeelhouder bellen en de vraag stellen of men verkoop van de aandelen wil overwegen. Dit kan echter een traject van de lange adem zijn. Het komt voor dat aandeelhouders het geen juist moment vinden te verkopen of dat er al een opvolger binnen de onderneming en/of familie klaar staat. Wij raken regelmatig betrokken bij overnames waarbij beide partijen eerst jaren om elkaar heen draaien voordat er daadwerkelijk over wordt gegaan tot een overname.

Mazars kan u helpen

Het op een juiste manier tot uitvoering brengen van een overnamestrategie kost veel tijd en energie. Wij raden daarom ook altijd aan vanaf de start van het proces een ervaren transactie-adviseur in te schakelen zodat de juiste partij onder de juiste voorwaarden wordt overgenomen. Wij helpen u graag bij dit uitdagende proces.

Meer weten over waardecreatie?

Wilt u graag meer weten? Neem dan contact op met Aron de Jong per e-mail of per telefoon: +31 (0)88 277 18 00 of met Joost Reefhuis per e-mail of per telefoon via +31 (0)88 277 17 68. Zij helpen u graag verder.